私の株式ポートフォリオで一番シェアが大きいのがヒノキヤグループです。注文住宅を中心に不動産事業や断熱材事業も手掛けています。成長企業なのになぜか割安性と高配当という特典まで付いている不思議な銘柄。2018年には東証一部に昇格しました。毎年第4Qに売上と利益が集中するので要注意です。業績予測の精度はやや微妙です。

2021年12月期 第2四半期決算

好調な受注に支えられて増収増益決算となりましたが、断熱材事業の原料価格高騰の影響で利益が伸び悩みました。展示場での集客以外に紹介やネット経由でも受注が取れているようで、今後の利益伸長に貢献してくれるでしょう。

断熱座事業では今期の数字に大きな期待ができませんが、戸建部門の新製品投入による効果に注目しています。新製品は従来品よりも原料使用量が3割減るらしいのですが、日本アクアの有価証券報告書をみると材料費が売上の45%位を占めており、このうち戸建部門の材料費が何割か減るならば、来年度以降は結構な利益率の改善が見られるかもしれません。

ウッドショックについては現時点で影響は少ないようです。直近では介護保育事業を手放し、名古屋のFC店を買うとのリリースがありました。介護保育事業の会社に関しては少し前に不正受給の話があったので、そういう背景も踏まえての話なんでしょうかね。

2021年12月期 第1四半期決算

増収で営業利益も増えましたが、創業者への特別功労金支払いで特損が発生し、純利益は赤字となりました。好調な受注を背景に主力住宅事業の売上が増加しておりよい傾向です。不動産投資事業も昨年よりは改善、断熱材は米国の寒波の影響で原価上昇のため大幅減益です。

第1四半期決算が荒れる傾向のある会社ですが、今回は大過なく乗り切ったかなという印象。最近騒がれているウッドショックに関する言及はありませんでしたが大丈夫なんでしょうか。少し説明が欲しいですね。受注はいまのところ問題なさそうです。

2020年12月期 決算

売上高は2.8%減りましたが、営業利益は5.7%増えて着地しました。

期首時点での受注残高が少なかったので売上面では苦戦しましたが、コスト削減等により増益となりました。コロナ禍でも営業は滞らなかったのは良かったです。

不動産事業は逆風の真っただ中という感じですが、主力の住宅事業で受注が好調なことに加え、断熱材(日本アクア)も利益横ばいで着地しました。この環境下でこの業績ならば悪くはないと思います。

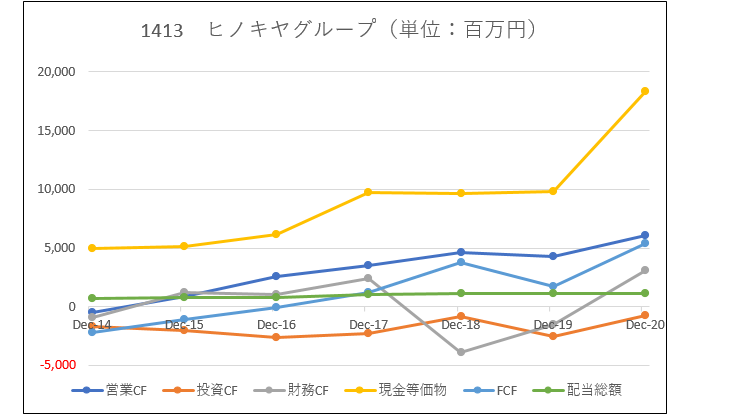

2020年12月期は営業キャッシュフローが大きく伸び、施設売却による投資の回収があったため、フリーキャッシュフローが50億円を超過しました。キャッシュ面で余力が生じた結果でしょうか、新年度は10円増配の見通しです。万一に備えて借入を行ったので、財務キャッシュフローは大幅なプラスです。

新年度は増収増益の見通しです。ヤマダ電機との協業によるシナジーにも期待したいです。

2020年12月期 第3四半期決算

減収増益です。今期はもっとひどい数字になることも覚悟していましたが、意外と順調みたいです。

主力の住宅事業が好調です。昨年の増税の影響で期首の受注残が少なかったために売上が減少しましたが、子会社統合やコスト削減で増益となりました。受注は増税の影響が直撃した昨年より増えて2,573棟となりましたが、増税前の一昨年は2,584棟なので微妙な数字です。しかし新型コロナのことを考えれば健闘していると思いますし、さほど悲観する必要はないと思います。

不動産事業は減収減益です。ここはしばらく期待できないような気がします。

成長の牽引役である断熱材事業(子会社:日本アクアの担当事業)は、売上が横ばいでセグメント利益は9.9%減少しました。建築物部門が好調ですが、増税の反動で主力の戸建部門が苦戦しているようです。ただ9月頃の説明会で「減益の原因は第4四半期の繁忙期に備えた人員増」との説明がありましたので、次回の本決算で巻き返しがあるかもしれません。積水化学から特許に関する訴訟を起こされたようで注意を要しますが、日本アクアは「当社の業績に与える影響は全くありません」と強気なコメントを出しています。勝つ自信があるということでしょうかね。。なお、潜在的に年10%の成長力がある有望事業だと認識しており、今般日本アクアの株式を新規で購入しています。

リフォーム事業は増税の反動で減収減益、介護保育事業は増収増益ですが、いずれも事業規模が小さいため全社業績への影響は限定的です。

ヒノキヤグループは10月下旬からヤマダ電機の傘下に入りました。賛否はあると思いますが、早くそのシナジー効果を見せて欲しいですね。

2020年12月期 第1四半期決算

ヒノキヤグループの鬼門、第1四半期の決算は減収減益の赤字決算でした。分野別にコメントしていきます。

まず主力の住宅事業です。将来の収益を左右する受注棟数は857棟で、前年比で8.5%減となりましたが、前年の3月には消費税増税前の駆け込みがあったので、単純比較は適切ではありません。そこで2年前の2018年はどうだったかというと844棟です。2年前に比べれば販売網が拡大しているはずなので、受注が微増というのはちょっと物足りません。既に新型コロナの影響が受注に表れているのかもしれません。ちなみに4月単月の受注金額は2年前の80%強の水準です。本来は取れたであろう受注のうち、新型コロナの影響によって3割くらいは取りこぼしが出ているのではないでしょうか。。この流れが続くと今年から来年初めにかけての売上が厳しくなりそうですね。1-3月の売上高も約13%減少していますが、これは駆け込み需要の反動です。

不動産投資事業も減収減益です。収益物件販売がゼロ、インバウンド壊滅でホテルも空振りでした。投下資金の回収まで時間がかかりそうですね。ちなみに連休前に外回りをしていて偶然発見したのですが、都内で開発中の某ホテルの工事が止まっていました。地下から文化財が出てきてストップしているみたいです。

日本アクア担当の断熱材事業は好調で増収増益です。逆風の中で戸建断熱材は防戦という感じですが、ビルでの売上が大幅に増えています。原材料の仕入れが有利にできた結果、約22%の増益です。

リフォームと介護保育事業は比較的堅調でしたが、事業規模が小さいため全社業績に与えるインパクトはさほど大きくありません。

私が懸念している点は2つあり、一つは不動産投資事業で減損リスクが高まっているのではないかという点です。これは経済環境にも左右されるので展開は運次第だと思うのですが、いずれ顕在化しても不思議ではありません。中期経営計画で描いた絵も不動産投資事業のズッコケで達成は困難だと思います。

もう一つの懸念点は、この先いつまで受注が低迷するかという点ですね。6月以降も自粛が続くようだと、今期だけではなく来期に業績にも影響するでしょう。ただし、需要自体がなくなったわけではなく、先延ばしになっているだけと考えることもできるので、過剰に悲観することもないと思います。

リリースによれば相当の借入額の枠も残っており、早期に財務リスクが顕在化する可能性は低いでしょう。いまはとにかく、コロナの影響が早期に収束することを願うばかりです。

2019年12月期 決算

前年比で増収増益決算となりました。営業利益、経常利益が40%以上増えていますが、これは前年の数字が悪かったことによる反動です。それでも何とか一昨年の利益水準まで戻しました。特別損失の計上で純利益は前年並みでした。

分野別にチェックしていきます。まずメインの住宅事業ですが、増税前の駆け込み需要の反動により受注が前年より低調でした。棟数ベースで5.7%、金額ベースで3.7%減ですが、直近1月の受注額が前年比で約1.2倍と好調な点も併せて考慮すれば、よく耐えているという印象です。組織再編により販売力が向上している模様で、今後の巻き返しに注目しています。

不動産投資事業は売上が45%、営業利益が34%減少しました。黒字を確保できているので少し安心しましたが、相変わらず再販は不調のようです。また昨今は地方都市のホテル稼働率が低調なので、開発物件の動向に不安を感じます。ここが一番の爆弾かもしれません。

断熱材事業(日本アクア)は増収増益で好調です。営業利益は過去最高の水準で、全事業の中でここが一番勢いがあります。新型肺炎の影響で中国の工場からの原料の仕入れがストップしなければ、今期も業績を伸ばせると思います。

リフォーム事業は規模が小さいですが、コツコツ利益を出しています。介護保育事業は黒字転換しました。昨年は赤字の期間もあって心配しましたが、何とか危機を脱したようです。

2019年12月期は、第1四半期の出だしが微妙でしたが、住宅事業と断熱材事業の貢献ではまずまずの水準で着地できました。2020年は5.4%増収、8.5%増益(営業利益)の予想です。この会社は少し頑張った業績予測を出す印象があるので未達になる可能性もありますが、少なくても2019年よりは上の数字が期待できるのではないかと考えています。増配してくれないのは残念ですが、FCFが17.5億円、配当総額が11.3億円なのであまり無理は言えません。今年はよい結果を出して欲しいです。

2019年12月期 第3四半期決算

前年比で増収増益決算です。特に利益の伸びが凄いですが、これは去年が酷かった反動なので特に驚く内容ではないと思います。第4四半期で不測の事態が発生しなければ、概ね予想業績通りの利益が確保できそうな進捗だと思います。

住宅事業の売上と利益は堅調に推移している模様で13%増収、40%増益です。しかし、消費税増税の影響を受けているのか受注が前年割れ(3.5%減)しています。8月には前年比プラス圏に浮上していたのですが、9月10月は再度マイナス圏に沈んでおり、来期(少なくとも前半前半)は売上が伸び悩む苦しい展開になりそうです。組織再編の効果が出てきた点は明るい材料です。

不動産投資事業は50%減収、42%減益で苦戦が続いています。決算短信では再販事業が不調である旨の記載があります。これは風向きが変わるのを待つしかないですね。開発中のホテルも収益に貢献してくれるのはもう少し先でしょう。

断熱材事業(日本アクア)は14%増収、724%増益と好調です。昨年は特殊な事情があったので単純比較できませんが、一昨年と比較して売上・利益が拡大し、利益率も上がっています。全部門の中で一番順調なセグメントです。

リフォーム事業は20%増収、31%増益と良い感じです。が、事業規模が小さいため全社業績に与えるインパクトは限定的です。

介護保育事業は5%増収で黒字転換しています。業種の性質上やむをえませんが、営業利益率が1%くらいであまり儲かりません。

さて、私が今回の決算を見て感じたのが、一昨年の業績と比較したときの違和感です。一昨年の3Q売上は682億円で今年は785億円、よい感じに成長しています。一方で営業利益は一昨年が25億円、今年は23億円です。売上は増えているのに利益は減っている訳です。

4半期ごとの利益を見てみると、一昨年と比較して今年は第1四半期の利益が低く、2Q、3Qにかけて徐々に改善していますが、まだキャッチアップできていません。部門別の分析をしてみましたが、残念ながら明確な原因は把握できませんでした。ともあれ1Qで躓いたため一昨年と比較して利益が見劣りしているようです。昨年が酷く1Qはまだ病み上がりだったという話なのかもしれませんが、 徐々に調整が上がってきているので次回の決算に期待したいところです。ただ、住宅事業の受注が前年割れしているため来期の飛躍的な増収増益は難しいかもしれません。あと何年か雌伏の時期が続くような気がします。いつも耐え忍んでばかりですが短気は損気、気長に待ちたいと思います。

2019年12月期 第2四半期決算

前年比で増収増益決算です。ただし、子会社の日本アクアが上方修正したのに親会社のヒノキヤグループが上方修正をしなかったところから察するに、どこかの部門は予定より低調だったのかもしれません。

今回よりセグメント定義の変更があったようです。主力の住宅事業は分譲住宅が足を引っ張りましたが、注文住宅が好調だった模様。受注は消費税の駆け込み需要の反動により前期比で減少ですが、これは仕方ないかなと思います。4月以降、受注は徐々に回復しているので、あまり心配は必要ない気がします。

不動産投資事業は引き続き再販が振るわない模様です。ここも足を引っ張っている部門のようです。

断熱材事業は原材料費高騰の影響もなくなったようで好調です。今一番調子のよい部門はここでしょうね。

リフォーム事業は増収減益で、減益は先行投資が原因のようです。介護保育事業は若干の増収です。引き続き赤字ですが、赤字の額は相当小さくなっているの最悪期は脱したようです。

新しいセグメントでは住宅事業と断熱材事業が利益源泉の双璧です。断熱材事業は好調なので、あとは住宅事業さえコケなければ合格点の業績になると思います。分譲住宅販売が前年比トントンくらいで推移し、受注が秋にかけてこのペースで持ち直せば、当面業績は安定すると思います。

その他、財務諸表を見ると販売用不動産が増えています。これは開発したホテルでしょうか。。積極的に在庫を積み増しているように思えます。裏付けは短期の借入金のようで、うまく売れるとよいのですが。

月末に決算説明会資料が開示されそうな感じなので、開示されたら追記したいと思います。

2019年12月期 第1四半期決算

鬼門の第1四半期で大きな波乱もなくほっと一安心したところで、決算短信にも目を通してみました。

主力の注文住宅事業は、利益水準が少し物足りない感覚があるのですが、5年単位でみてみると年に10%弱くらいのペースで成長しています。常に先行投資をしているので利益が少なく見えるのでしょうか。。人口減少社会という逆風の中、これだけ成長できるのは凄いと思いますし、成長スピードとしてはこれくらいが健全のように思います。でもやっぱり、もう少し利益も出してほしいです。

不動産事業は久々の赤字で、まだ低迷の真っ最中という印象です。その割には在庫が増えておりまして、意図的に増やしているのか売れ残って捌けないのか分かりませんが、少し不安を覚えます。今期はこの分野が足を引っ張りそうです。

断熱材事業はトンネルを抜けた感じでして、売上は増え、利益率も一昨年の水準まで戻っています。今期はこの分野が会社の業績を牽引してくれそうです。

介護保育事業は黒字転換しています。リフォーム事業は減益ですが、先行投資の影響と思われるのでいずれ調子を上げてくるでしょう。

ということで、不動産事業以外はまずまずの内容だと思います。しばらく株価は低迷するかもしれませんが、当面死んだふりをしてやり過ごそうと思います。

平成30年12月期 決算

項目:金額(前年同期比1Q → 2Q → 3Q → 4Q)

売上高 :-1.2% → +6.4% → +4.6% → +5.0%(+12.4% +6.7%)

営業利益:赤字転落 → 赤字 → -86.6% → -30.0%(-4.1% -27.6%)

経常利益:赤字転落 → 赤字 → -87.2% → -30.1%(-3.6% -28.3%)

純利益 :赤字転落 → 赤字 → 赤字 → -33.2%(+1.8% -27.5%)

本決算は、結局修正された業績予想より少し悪い内容で落着しました。記念すべき東証一部上場、設立30年の年にズッコケてしまうという展開は予想していませんで、記念配当もなく、残念な結果となりました。昨年春には業績期待で高騰した株価も最近は地を這うような動きをしており、投資家にも経営陣にも苦々しい一年となりました。セグメント別に業績を確認してみましょう。

まず注文住宅事業ですが、売上は10.2%増で営業利益は7.7%減です。受注は好調ですが、レスコハウスの低迷と人件費・広告費の増加、展示場のコストが嵩んで減益となりました。先行投資をしていると思えばギリギリ我慢できるかなあという内容です。

不動産事業は、売上が6.8%減、営業利益が42.7%減の減収減益決算です。不動産投資環境の悪化や思うような価格で戸建て分譲ができなかったことが苦戦の理由です。私はここセグメントの不調が一番心配です。

断熱材事業は、売上が7.6%増で営業利益が43.6%減です。利益減少は原材料価格の高騰が原因ですが、原材料価格は落ち着きつつあり、あまり心配はしていません。まだまだ成長できる事業分野だと思い期待しています。

リフォーム事業は唯一増収増益を達成しました。売上が5.8%増、営業利益が8.1%増です。

介護保育事業では増収を確保しましたが、赤字に転落しました。相変わらず介護事業の苦戦が続いています。

それ以外に特記するとすれば、どうやら久喜市の旧本社ビルを売却したように見受けられます。あんまり利益も出ていない様子。。

今期は8.8%の増益と40%台の利益増加を見込んでいますが、不動産事業の先行きが気になっていまして、下振れの可能性もそれなりにあるような気がします。外れることを祈りますが、業績も株価も 、当面は鳴かず飛ばずという展開を覚悟しておくべきかもしれません。。

項目:金額(前年同期比1Q → 2Q → 3Q → 4Q)

売上高 :-1.2% → +6.4% → +4.6% → (+12.4% +6.7%)

営業利益:赤字転落 → 赤字 → -86.6% → (-4.1% -27.6%)

経常利益:赤字転落 → 赤字 → -87.2% → (-3.6% -28.3%)

純利益 :赤字転落 → 赤字 → 赤字 → (+1.8% -27.5%)

前回決算に続きまだ赤字が継続しているものの、営業利益と経常利益はプラス圏に浮上しました。セグメント別に考察します。

①注文住宅事業

・8.9%増収、33.3%減益。

・受注棟数は+14.7%、2,584棟で好調。

・完成住宅の引渡しの遅れも徐々に挽回しつつある模様。

・1Qは2.6億の赤字だったが2Q単独では6.3億の黒字、3Q単独で8.2億の黒字。

・部門の営業利益率も各Q単独で-2.7%→+1.6%→+3.2%と回復基調で調子が上向く。

②不動産事業

・2.0%減益、41.2%減益。

・3Q単独では売上が伸び悩み、一応黒字だが利幅が薄い。

・融資厳格化で収益物件転売が苦戦の模様。

・売上が伸び悩むが在庫は増えており、捌けるのか少し心配。

③断熱材事業

・4.3%増益、84.6%減益。

・原材料の価格高騰の影響で苦戦が続く。

・利益は1Qが0.7億の赤字から2Q単独では0.9億の黒字、3Q単独で1.4億円の黒字と改善。

・2Q決算より状況が改善している。

④リフォーム事業

・3.3%増益、10.4%減益。

・出展費用やエリア拡大による固定費増加で減益。

・ストックビジネスなので今後の着実な成長に期待。

④介護保育事業

・11.8%増益、利益は1.3億円の赤字。

・保育士の人件費増が効いている模様。

・赤字体質が定着しつつある?

1Q決算、2Q決算の時と比べますと、状況は良くなりつつあります。主力の注文住宅事業では受注が堅調で利益も少しずつ戻ってきました。断熱材事業(日本アクア)も改善傾向です。一方で不動産事業の減速感が気になりました。不動産融資厳格化の影響を受けている模様で、今回の決算でここが一番心配なところです。介護保育事業は相変わらずパッとしませんが、事業規模が小さいので救われている感じです。リフォーム事業はまあまあという感じです。主力の注文住宅事業と断熱材事業が改善傾向なので、最悪期は脱しているものと考えていますが、不動産事業は雲行きが怪しくなってきました。

決算とともに業績の下方修正も同時に発表されました。修正理由は不動産事業の不振、天候不順による注文住宅の工事遅延、介護保育事業の人件費増、管理コスト増とのことです。このうち売上拡大に伴い管理費が増えることは仕方ないですし、介護保育事業の人件費も額が少ないので大したことはありません。また、注文住宅の工事遅延も時間の経過によって解消されるから心配不要と考えます。そうするとやはり心配なのは不動産事業です。不動産事業がコケて仮に部門利益が半分になるとすると、EPSが40円程度減少するイメージでしょうか。決算前から株価は弱含みでしたし、決算後にも300円程度下落していますから、業績下方修正に伴うインパクトはほぼ株価に織り込まれたように感じます。幸い注文住宅と断熱材が復活しつつあるので、私はそこまでじっくり待つつもりです。

項目:金額(前年同期比1Q → 2Q → 3Q → 4Q)

売上高 :-1.2% → +6.4% → - → (+12.4%)

営業利益:赤字転落 → 赤字 → - → (-4.1%)

経常利益:赤字転落 → 赤字 → - → (-3.6%)

純利益 :赤字転落 → 赤字 → - → (+1.8%)

前回決算に続きまだ赤字が継続しているものの、売上はプラス圏に浮上してきました。セグメント別に考察します。

①注文住宅事業

・6.3%増収、58.9%減益。

・受注棟数は1,814棟で過去最高水準で好調。

・完成住宅の引渡しの遅れも挽回しつつある模様。

・人件費や宣伝費用、出展費用が増加しており積極的な営業を行っている模様。

・1Qは2.6億の赤字だったが2Q単独では6.3億の黒字で、累計でも3.7億の黒字。

・苦しい時期は抜け出しつつある印象で、下半期の挽回に期待。

②不動産事業

・11.2%増益、16.7%減益。

・減益ではあるがセグメント利益は3.6億円でまずまずか。

・高く売るより在庫回転を意識したとのこと。

③断熱材事業

・5.5%増益、97.5%減益。

・原材料の価格高騰で大苦戦。

・同業者も同じ状況だと思うので我慢比べかも。シェア拡大のチャンス?

・利益は1Qが0.7億の赤字から2Q単独では0.9億の黒字に転じている。

・その結果、累計の2Q利益もギリギリ黒字圏に浮上した。

・断熱材事業でも1Qより状況が改善している。

④リフォーム事業

・4.8%増益、6.8%減益。

・出展費用やエリア拡大による固定費増加で減益。

・ストックビジネスなので今後の着実な成長に期待。

④介護保育事業

・10.3%増益、利益は0.8億円の赤字。

・保育士の人件費増が効いている模様。

・1Qより赤字が拡大しており先行きが心配。

赤字決算ではありますが、1Q決算よりは状況が改善しています。主力の注文住宅事業ではセグメント利益が黒字転換していますし、断熱材事業(日本アクア)でも同様です。不動産事業とリフォーム事業は経費の増加で減益となっていますが、経費増は先行投資の要素もあるので、徐々に利益への貢献が期待できます。介護保育事業では前年入ってきた補助金収入が剥落したのが痛いようで、今年が悪いというよりは去年が良かっただけなのかもしれません。

主力の注文住宅事業で巻き返しの兆候が出ているため、基本的にさほど心配していません。株価4,000円台回復は当面期待できないと考えていますが、配当を貰いながら会社の成長を待っていれば、いずれもっと高く売るチャンスも訪れると思います。

項目:金額(前年同期比1Q → 2Q → 3Q → 4Q)

売上高 :-1.2% → (+13.0%) → - → (+12.4%)・・・208億円

営業利益:赤字転落 → (-3.0%) → - → (+8.2%)・・・-7.6億円

経常利益:赤字転落 → (+4.5%) → - → (+8.3%)・・・-7.7億円

純利益 :赤字転落 → (+108.4%)→ - → (+10.2%)・・・-6.3億円

東証一部昇格後の記念すべき初決算開示ですが、減収減益で赤字転落という投資家の期待を壮大に裏切る内容となりました。さすがに経営陣も頭を抱えているのではないでしょうか。セグメント別に考察します。

①注文住宅事業

・受注高は前年同期比で9.0%増で好調、受注棟数は過去最高(管理人調べ)。

・前年の着工遅れにより引渡棟数が減少して9.2%減収。

・エリア拡大による人件費増、広告宣伝費増、出展費用増。

・凄い勢いで先行投資を行っている印象、これが今年後半以降の売上増に貢献するはず。

・なぜ前年着工が遅れたのかが気になる、一時的な要因か構造的な要因か。

②不動産事業

・19.2%増収、30.9%減収。

・原材料費及び人件費増とのことだが原材料費って何だろう・・断熱材?

・収益物件再販の話がないが、これは季節的要因?

③断熱材事業

・2.7%増収だが、利益は赤字転落。

・寒波の影響で1月から2月にかけ着工が遅れた、これが売上伸び率が低い原因?

・原材料の供給不足(3月の株主総会でも話が出た)=原材料費高騰が減益の原因。

・日本アクアの開示資料を見ても、原材料費高騰で粗利益率が相当悪化している。

・ただし、供給不足は解消に向かっている(株主総会で聞いた話)。

④リフォーム事業

・増収減益で、出展費用や人件費増が減益の要因。

⑤介護保育事業

・増収減益で赤字転落。

・前年の一過性の利益剥落と保育士の処遇改善による人件費増が減益要因。

今回は5つのセグメントのうち3セグメントが赤字、残る2セグメントも減益で非常に運が悪かった期間のようです。いつもであれば、どこかがコケても別のセグメントがカバーに回るのですが、今回はカバーに回るセグメントがなかったのが全社で赤字となった原因ではないでしょうか。しかしどんな理由があるにせよ、期待を集めた中でこの赤字決算の印象は悪いことは確かで、決算開示翌日はストップ安(700円安)も覚悟した方がよいと考えます。

しかし私は割と楽観していまして、7月頃には4,000円弱の水準は厳しいにしても、3,000円台半ばあたりまで株価が戻るのでは?と考えています。理由はいくつかありますが、決算短信で各セグメントで積極的な投資を行って費用が先行しているように見受けられること(現に受注にはその成果が表れている)、2月上旬に開示された2Q決算予測値は黒字であって、事業の性質上2月時点でそれなりの精度で予測が可能=つまり2Q決算予測値の精度が高いと考えられること等を考慮すれば、数字の見栄えはひどいにしてもさほど悲観する内容ではないと思います。いずれ今の株価水準に戻るのだから「目先の下げで動揺する必要はない」という考えです。

むしろ予想される下げを利用してどう儲けるか、そこに知恵を巡らせたいです。現物株を売る予定はなく、十分に安くなったところを信用買いするつもりです。賢明な投資家とは、悲観的な投資家から株を買って、楽観的な投資家に株を売る現実主義者であるという名文句があります。皆が感情に引きずられて取引する時ほど、冷静な思考を働かせて売買すべきですし、そういう局面が近日中にあるような気がします。

項目:金額(前年同期比1Q → 2Q → 3Q → 4Q)

売上高 :105,007M(+21.3% → +11.0% → +10.6% → +12.7%)

営業利益:6,286M(+64.8% → -6.9% → -10.2% → +3.0%)

経常利益:6,278M(+39.2% → -14.4% → -14.0% → +2.3%)

純利益 :3,447M(+49.7% → -47.2% → -32.4% → +3.6%)

売上は順調に伸びてついに1,000億円台に乗りました。トップラインが伸びているのは心強いです。第3Qまで前年比マイナスだった各利益は第4Qでプラスに転じて一安心ですが、会社側の当初の業績予想だともう少し上の数字なので、利益面では予測まで届きませんでした。ここは残念であり、何が原因か気になります。続いて部門別に分析してみます。

①注文住宅事業

・会社の大黒柱的な立場にあるのが注文住宅事業。

・販売状況は棟数+4.9%、金額+6.7%で伸びがイマイチ、一昨年下期の低調な受注が原因か。

・営業利益は34.47億円。

・将来の収益につながる受注は、棟数で+8.4%、金額で+12.7%と順調。

・今回は下期の受注が好調そうなので、今期の業績は期待できそう。

②不動産事業

・転売ビジネス、賃貸住宅販売等が好調。

・売上は+27.2%、利益は+30.9%で12.39億円。

・グループ内での成長エンジン的な役割が果たせるようになってきた。

③断熱材事業

・子会社の日本アクアの事業領域。

・日本アクアは間もなく東証一部に昇格。

・戸建て部門は引き続き好調で、ビル部門も受注状況が好転した模様。

・売上は+15.7%、部門利益は-6.7%で12.58億円。

・原料価格高騰により、第4Qに利益率が低下したのが減益と思われる。

④リフォーム事業

・売上は+12.5%、部門利益は+13.5%で2.48億円。

・着実に成長しているが、部門規模が小さいので貢献度はまだ低め。

⑤介護保育事業

・売上高は徐々に拡大中。

・保育士に対する処遇改善実施で人件費増加。一時的コストも負荷となる。

・第3Q単独で見ると赤字であったが、第4Q単独では黒字に回帰でひと安心。

・売上が+7.2%、部門利益は-12.9%で1.02億円。

一昨年下期の受注が低調だったために主力の注文住宅事業がやや伸び悩み、これまで好調であった断熱材事業が原料価格高騰の影響で減益となり足を引っ張りました。原材料高騰は期初に予見できなかったでしょうから、ここが利益が伸び悩んだ原因の一つかもしれません。絶好調の不動産事業がカバーして何とか前年比プラスとするも、残念ながら会社予測までは届かずという構図でしょうか。長い間観察していると分かりますが、売上は順調に伸びるのに比べて利益の伸びが少し物足りない傾向がありますね。

今期は売上が+12.4%、営業利益が+8.2%、純利益が+10.2%との予測が出ており、EPSは302円です。注文住宅事業は受注状況が良いので前年より期待できそうですし、原油価格が落ち着けば断熱材事業も復活するでしょう。どの部門も売上はいい感じに伸びているのがこの会社の強みなので、あとは何とか利益も確保してほしいですね。

会社は東証一部昇格を目指していますが、早ければ3月半ばにもリリースがあるのではと期待しています。その時は記念配当も出る可能性があります。昨年東証二部に上場した時も出しましたから、東証一部に昇格するときにも期待できると思っています。