たばこ事業が中核。海外で売上の過半を稼ぐ国際企業で、海外でのM&Aに積極的です。国内たばこ事業はじり貧で、好調だった医薬品事業が停滞していますが、大黒柱である海外たばこ事業の稼ぎは堅調です。キャッシュフローを生み出す力が高いのが強みですが、残念ながら直近では減配となりました。苦境の時こそ買い続けるべきだと思うので、管理人は少しずつ仕込みを継続する予定です。

2021年12月期 第1四半期決算

・国内たばこ事業は数量減だが単価アップ、シェア減だが販促費減等で営業利益増

・海外たばこ事業は数量と単価の上昇で大幅増益、一時的な増益要因を除いても好調

・医薬品と加工食品は減収減益

・期初予測より為替がポジティブに推移、この状況が継続すれば200億円程度増益の見込み

・国内たばこ事業での新製品投入(下半期の早い段階)に期待

大黒柱の海外たばこ事業が堅調で、売上は5.3%増、営業利益は24.2%増となりました。特殊要因により利益が増えたという事情もありますが、十分にポジティブな内容だと思います。もうしばらく様子を見てみないと分かりませんが、もしこれが反撃の狼煙だとすれば嬉しいです。

2020年12月期 決算

・3.8%減収、6.6%減益(営業利益ベース)

・国内たばこ事業はRRPシェア微増だかRMCはシェア低下、利益10%減

・海外たばこ事業は数量減だが単価上昇、売上大幅増だが為替悪影響で利益不変

・医薬品は減収増益、加工食品は減収で赤字転落

・株主還元政策に変更があり、配当性向75%(±5%)との目安が示される

・2020年12月期は予定通り配当154円だが、2021年12月期は130円に減額

一年前に発表された会社予想に近い数字で着地しました。コロナの悪影響もあった中で大きく崩れず踏ん張った印象ですが、結果的には減収減益となりジリ貧傾向に歯止めをかけることができませんでした。今期より配当も減額されます。社長の説明によれば、配当減額決断は、①非常時に備えてキャッシュを温存したい、②利益増を妨げている新興国通貨安の悪影響(前期では570億円)の継続、③100%を超える配当性向は許容できない、④これから数年間は株主還元より事業投資を重視すべき時期である、⑤中長期的な成長を実現するためにはM&Aに回す資金も必要、というのが動機とのこと。今期業績も減収減益の予想で衰退産業の悲哀を感じます。

しかし、経営陣も座して衰退に甘んじるつもりはないようで、工場閉鎖や正社員やパート社員のリストラ、国内たばこ事業本部のスイスへの移転が発表されました。スイスに本部がある海外たばこ事業部門と一体化される国内たばこ事業部門は、実質的に格下げとなるようです。役員報酬の減額も実施されます。これらは結構な荒治療と思われ、危機感を覚える社員も多いことでしょう。リストラや再編(海外では一年くらい前から先行して実施中)の効果は徐々に発現し、数年後には年間400億円のコスト減が見込めるようです。

配当性向が75%とされたことで、減配は来年以降も続くのではないかという不安が今後投資家を悩ませることになるでしょう。利益減少が止まれば減配は1回で済むかもしれませんが、利益減少が続けば再度の減配もありえます。国内たばこ事業の不振(会社計画では今期反転予想)を断ち切り、海外たばこ事業の利益の伸びを帳消しにしている為替の悪影響が小さくなれば利益は増えるはずですが、どちらもやる気だけで解決する問題ではないため、これから数年間、JTの株主にとっては息苦しい時期になるものと思います。

しかし私はさほど悲観していません。どんな企業にも良い時期と悪い時期があり、悪い時期を乗り切るたびに企業の基盤は強化されます。最近再び持て囃されているソニーはその好例ですね。JTはこれから数年が正念場ですが、たばこ事業は参入障壁が高い上に利益も厚いという性質があり、勝機は十分にあるものと考えます。また、衰退産業の企業への投資は不人気なのが常ですが、投資家の期待値が低い分、結果的に高いリターンを得られる可能性もあります。高値追いするつもりはありませんが、今後も安いところを拾って株数を増やしていきたいと考えています。

2020年12月期 第3四半期決算

・2.5%減収、11.4%減益(営業利益ベース)

・海外たばこ事業は好調で国内たばこ事業が足を引っ張る傾向は同じ

・為替が不利に作用している(有利に作用したことがほとんどないような。。)

・売上と利益の通期業績を上方修正、ただしそれでも減収減益

説明会も聞いてみましたが、コロナの影響は限定的なところは一安心です。ただし国内たばこ事業はジリ貧で海外事業の伸びを食いつぶしている傾向に変化がなく、息苦しい展開が続いています。当面減配はないと思いますが、連続増配のストップは覚悟しておくべきかもしれません。

2020年12月期 第1四半期決算

・2.8%増収、29.4%減益(営業利益ベース)決算

・営業利益の減少は、前年の一時金収入剥落の影響が大

・国内たばこ事業は引き続き縮小だが、好調な海外たばこ事業がカバー

・医薬事業は減収増益、加工食品事業が増収増益

・免税ビジネスでの売上減少はあるが、新型コロナの影響は現時点で限定的

・ロシアルーブル安が業績に悪影響を及ぼす可能性あり

国内たばこ事業の縮小を海外たばこ事業の拡大でカバーしています。JTの主戦場はやはり海外です。為替悪影響の可能性が気になりますが、たばこ事業全体として思いのほか健闘しているという印象です。新型コロナの影響はまだ限定的とのことですが、今後軌道修正があるかもしれません。少しずつですが今後も買い増しを続けていくつもりです。

2019年12月期 決算

・財務諸表ベースで、全社売上は1.8%減収、営業利益は11.1%減益

・期初想定(0.7%減収、4.4%減益)よりも厳しい結果

・為替一定ベースだと営業利益は+0.9%

・2020年の予想配当は154円で、連続増配がストップする見込み。

・売上の58%、営業利益の68%を占める海外たばこ事業がJTの大黒柱

・海外でも市場全体でのたばこ販売数量は減少(3.7%減)

・JTはブランド商品の貢献で0.8%の数量減にとどまり、市場シェアが伸長

・新興市場のたばこ単価は、現地通貨ベースで年11%、円ベースで年3%成長中

・販売数量は厳しいが値上げ(プライシング)と買収で営業利益は10.7%増益

・しかし為替が不利に影響(マイナス850億円)財務諸表ベースで11.4%減益

・国内たばこ事業は値上げ効果で数量減を補えきれず、2.3%減収10.4%減益

・RRPも競争が厳しく伸長せず

決算短信や説明会の要点は上記の通りです。主力の海外たばこ事業ではブランド品の貢献度が高いです。売買数量減の趨勢の中、ブランド品の販売数量が増えているので数量減が最小限に抑えられています。値上げ効果や買収効果で現地での売上利益は増えましたが、為替の逆風でノックダウンという形です。経済成長に伴うインフレで現地通貨安になっている可能性もあり、為替の逆風は恒常的な性質のものかもしれませんが、それにしても2019年は特にきつかったです。2020年は為替の逆風が緩む見込みのようですが、国内たばこは今年も苦戦が予想されるため全社では今年も減益の見通しです。

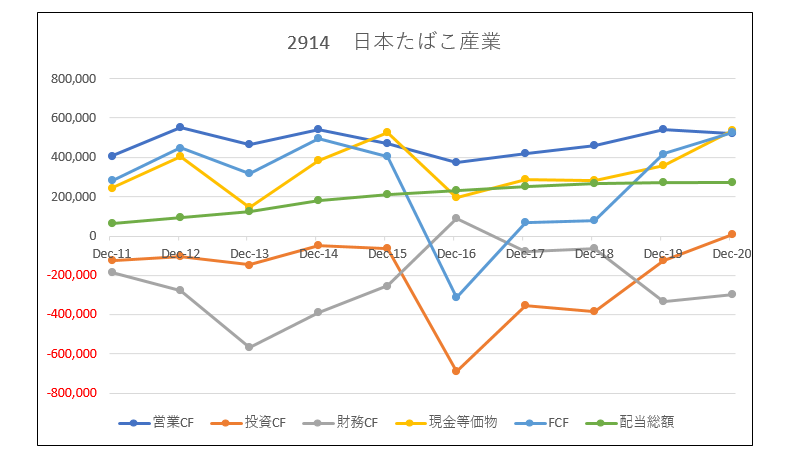

数字的に冴えない業績ではありますが、営業キャッシュフロー、フリーキャッシュフローは堅調です。基礎体力として年に4000億円稼げる力は維持できているようです。決算説明会の質問で減配の可能性を問われた社長がこれを否定していましたが、それはこのフリーキャッシュフローに裏付けられているのでしょう。配当性向はだいぶ高くなりましたが、FCFを分母にするとまだ余力が感じられます。

しかし長く続いていた増配が止まるというのは、会社も危機感を持っているという証拠です。数年は厳しい状況が続くと思いますが、会社の稼ぐ力はなお力強いと認識しています。増配がストップするのは意外で残念ですが、こういう安い時こそ鈍感になってコツコツ買いを入れていこうと思います。

2019年12月期 第3四半期決算

・小幅な減収減益決算

・前期のような駆け込み需要がなく、国内たばこは減益

・国内RRPも思うように他社のシェアを奪えず苦戦

・国内のたばこ需要は減少傾向だが想定の範囲内

・海外たばこは買収効果もあって販売数量増、為替一定ベースで10%増益

・イラン、トルコ、ロシア等で通貨が下落し、円換算では12%減益

・医薬品事業はライセンス解消で減収減益

・加工品事業は販売商品の構成変化で減収増益

・通期業績予測がやや下方修正される

・国内たばこ事業はRRPの販売数量を下方修正

・海外たばこ事業は数量増加率をやや下方修正、値上げ効果で売上は微増

相変わらず息苦しい展開が続いています。国内たばこのRRPが思うように伸びてくれません。海外たばこ事業での為替も凄いです。海外たばこ事業では運営体制の改善を行うようで190億円ほど費用を投じるらしく、見立てでは2022年以降毎年220億円コスト削減できるそうです。これは悪くない投資だと思います。

説明会では配当に関する会社側のコメントもありまして、「減配に関する懸念の声をお寄せいただくこともあるが、来年の経営計画の策定に際しては配当金の維持・向上を目指す」という趣旨の話がありました。減配は極力行わないというニュアンスだと解釈しましたが、悪い方に考えると増配がストップする可能性もあるかもしれません。たばこ会社なので事業環境が厳しいのは承知していますが、何とか少しずつでも増配を続けてもらいたいです。為替が落ち着いてくれば一息つけると思うので、それまでは我慢しようと思います。

2019年12月期 第2四半期決算

・海外たばこ部門は買収効果とシェア増で販売数量増加

・加えてプライシング(値上げ)効果で為替一定調整後利益が9.3%増

・しかし現地通貨安の影響により、円ベースでは13.5%減益

・つまり営業は好調だが為替でやられている状態

・下半期も同様の傾向が続く見通し

・国内たばこ部門の紙巻たばこは、販売数量減だが値上げ効果で5.5%増益

・国内たばこRRPは、プルームテックが軟調でプルームテックプラスが好調

・為替動向と国内RRPの一部不調で、営業利益を5400億→5180億に下方修正

海外での販売は順調で、国内でも逆風の中でまずまずの販売状況だと思うのですが、イランとロシアの通貨安がきついようです。結果的に通期業績予想が下方修正されました。ただ株主還元の方針は維持されており、キャシュフローも痛んでいないため目先の減配リスクは考えにくいと思います。加えて再来年初頭の本社移転後に本社ビルを売却する方針らしいので、ここでも相当キャッシュを捻り出せるのではないでしょうか。

ということで、私の投資判断に変更はなく、引き続きJT株をコツコツ買い増ししてきます。当面の目標は4000株保有です。

2019年12月期 第1四半期決算

・主力の海外たばこは為替の影響がきついが、事業自体は堅調

・国内たばこ事業は復調の兆し

・医薬品の一時金収入による利益かさ上げが発生

・全体としてはまずまずの内容で、国内たばこの復調継続に期待

平成30年12月期 決算

項目 :1Q → 2Q → 3Q → 4Q(前年同期比)

売上収益:+1.8% → +2.9% → +5.2% → +3.6%

営業利益:-1.5% → -3.5% → +1.6% → +0.7%

純利益 :-1.4% → -4.2% → -0.3% → -1.7%

予想よりは少し良い水準で着地して一安心です。今期も海外で買収を行ったためにFCF<配当総額、となっていますが、借入を行って予定通り増配となりました。元国営企業らしからぬアグレッシブさ、私は気に入っています。買収を行わなければFCF>配当総額となりますが、攻めの姿勢を続けるつもりのようで新年度は増配ペースが鈍化(2019年12月期は154円、前期比+4円)しています。ただ500億円分の自社株買いを実行とのことで、株主としては満足できる内容と考えています。株価はしばらく低空飛行が続きそうな気配ですが、ちょっとずつ買い増しを継続していきます。

項目 :1Q → 2Q → 3Q → 4Q(前年同期比)

売上収益:+1.8% → +2.9% → +5.2% → (+2.4%)(2兆1,900億円)

営業利益:-1.5% → -3.5% → +1.6% → (-5.2%)(5,320億円)

純利益 :-1.4% → -4.2% → -0.3% → (-5.7%)(3,700億円)

※カッコ内は会社開示予想の数値

買収効果もあり海外たばこ事業は順調のようですが、下期にかけて為替でマイナスの影響が出て90億円ほど営業利益が減る模様です。国内ではRRPの販売数量が下方修正されましたが、紙タバコの販売数量が想定よりも多くなったため、営業利益の修正はありません。逆風の中、がんばっているなあという印象です。来年にはプルームテックの新製品の投入により、RRPのラインナップが拡充されるとのこと。医薬事業も順調のようです。

為替でマイナスの影響を受けるものの、事業自体は順調です。投資判断に変更はなく、引き続き積極的に買い増しを実行していくつもりです。

項目 :1Q → 2Q → 3Q → 4Q(前年同期比)

売上収益:+1.8% → +2.9% → ? → (+4.7%)(2兆2,400億円)

営業利益:-1.5% → -3.5% → ? → (-3.6%)(5,410億円)

純利益 :-1.4% → -4.2% → ? → (-3.9%)(3,770億円)

※カッコ内は会社開示予想の数値

為替一定でみた場合は増益ですが、為替が逆風に作用したのと償却費増加で営業利益が減益となっています。同じ理由で通期の利益も下方修正されました。残念ですが為替要因に左右されるのはグローバル企業の宿命なので仕方ありません。

紙巻たばは相変わらず減少傾向ですが、会社の想定よりはやや減少幅が少なく済んだ様子。市場シェアは微増しています。また電子タバコ(RRP)も少しずつ成長しており、全国展開が順調に進んでいるようです。

項目 :1Q → 2Q → 3Q → 4Q(前年同期比)

売上収益:+1.8% → ? → ? → (+3.8%)(2兆2,200億円)

営業利益:-1.5% → ? → ? → (±0.0%)(5,610億円)

純利益 :-1.4% → ? → ? → (+0.4%)(3,940億円)

※カッコ内は会社開示予想の数値

最近ひたすら売られ、5%を超える高配当が話題になることも多いJTが第1四半期決算を開示しました。JTが重視している為替一定ベースの営業利益は+0.5%でした。警戒されていたほど酷い内容ではないと思います。

主力の海外事業では企業買収が貢献して売上と利益が増加しています。国内では紙タバコの需要減で売上と利益が減少していますが、シェアは少し増えています。期待のプルームテックは育成途上で数字上はまだ大きく貢献できていない模様ですが、これから一気に全国展開が進むので楽しみです。

売上収益:-0.2%(前年同期比)

営業利益:-5.4%

税前利益:-6.9%

当期利益:-6.9%

減収減益決算ですが、会社開示の資料によれば、為替の影響を排除すると利益はほぼ前年並みとのこと。国内たばこ事業が苦戦しましたが、それを海外たばこ事業と医薬品がカバーしているという構図です。厳しい事業環境、特に国内たばこ事業が逆風の中でよく頑張っているなという印象。キャッシュフロー計算書を見ると、潤沢な営業キャッシュフローを海外企業買収と配当支払に回している様子が分かります。

新年度においても、国内たばこ事業は決して楽観できる状況ではありませんが、競合他社に遅れながらもプルームテックの本格販売が始まります。これによってどれくらい巻き返せるかが業績のカギとなりそうです。海外たばこ事業では順調な成長が予想されるとのこと。業績はほぼ横ばいの予想です。

なお、2018年12月期の予想配当は150円で10円の増配となりました。ここは予測通りとなり嬉しいです。配当利回り4%が株価3,750円なので、この下の水準ではどんどん買っていきたいです。